文|财新周刊 刘彩萍

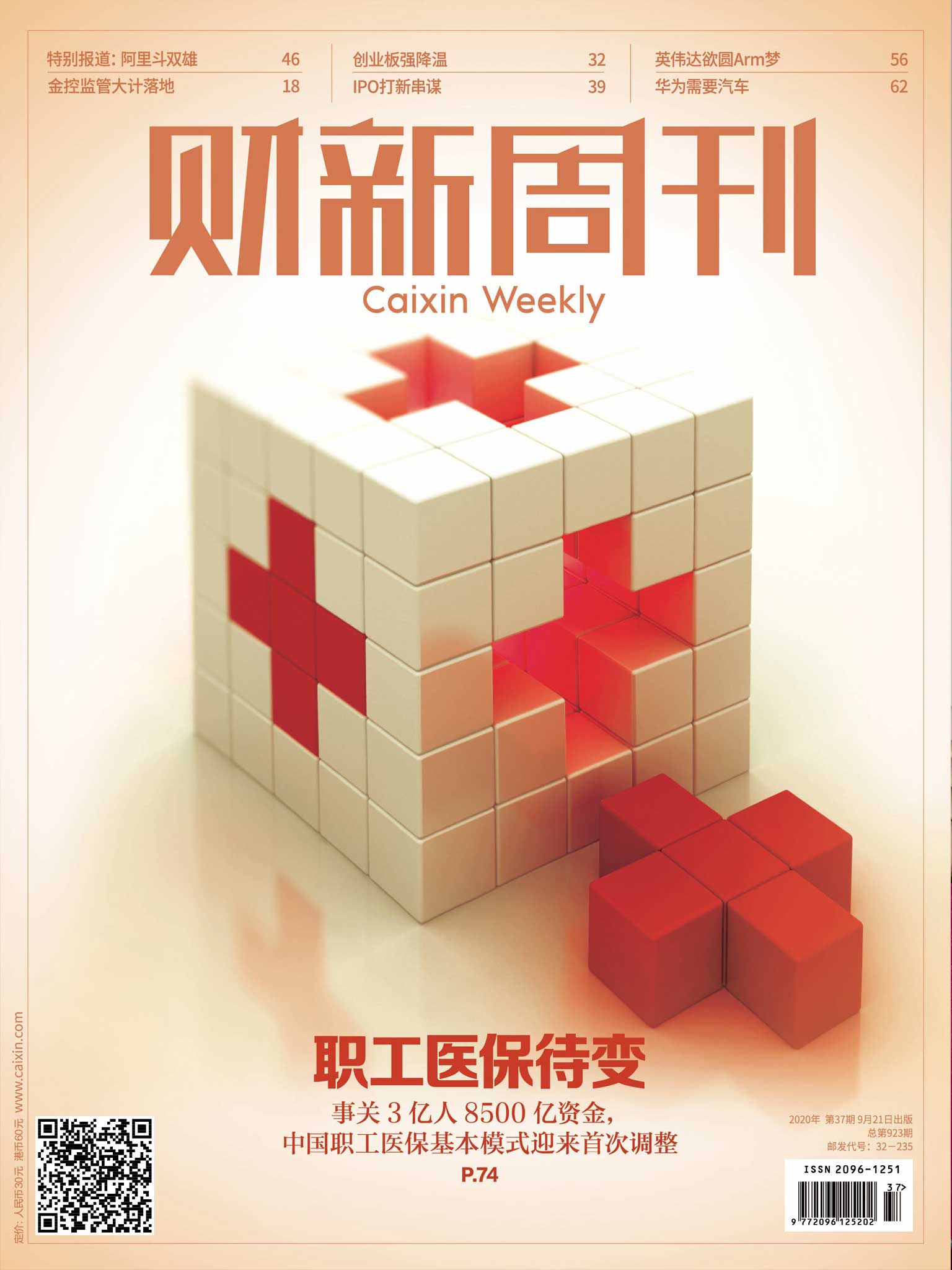

随着科创板和创业板注册制的推进,证监会取消了新股发行市盈率23倍的“隐性上限”,新股定价不再受行政干预和管制,希望由市场确定IPO定价,通过机构投资者之间的充分博弈,发掘企业价格。然而,美好的愿景不断被扭曲的打新制度蚕食,更加剧了“新股不败”的持续,注册制中的定价功能消弭殆尽。

根据科创板、创业板注册制实施后的打新规则,参与询价的投资者首先需要底仓,即股票现货持仓;位于报价区间最高的10%将被剔除;中签量根据底仓规模平均分配。同时,由于新股上市后融券做空难度较大,种种规则直接拉低了发行价,为上市后的暴涨预留空间,维持“新股不败”。

京公网安备 11010502034662号

京公网安备 11010502034662号